Vous achetez ou vendez des cryptomonnaies en France ? Quelles sont les taxes que vous devez payer et comment la France se situe-t-elle par rapport à d’autres pays ?

Il a fallu du temps pour que la France adapte sa fiscalité aux cryptomonnaies. Et c’est normal, le secteur est en constante évolution avec une volatilité considérable. Et comme la France est dans l’Union européenne, il a fallu homogénéiser les règles pour éviter d’avoir un déséquilibre entre les pays comme on a pu le voir avec les transactions classiques. En juin 2022, un accord a été trouvé par les pays européens afin de créer un cadre global pour l’activité des cryptomonnaies.

Cela inclut la régulation des plateformes, les types de produits et de services qui seront autorisés ainsi que la fiscalité adéquate. Fait intéressant, l’accord européen s’inspire beaucoup des règles françaises sur les cryptomonnaies qui sont apparus à partir de 2019. L’accord européen donne une certaine liberté aux Etats membres pour réguler les cryptomonnaies, mais l’emphase est mise pour éviter un déséquilibre fiscal.

Le cas de la France

La loi de finances 2022 en France change certaines règles sur les taxes des cryptomonnaies. Ces règles sont entrées en vigueur au 1er janvier 2023. Auparavant, c’était une espèce de jungle fiscale. Car les règles étaient compliquées. On avait une exonération d’impôts si les bénéfices liés aux cryptos ne dépassaient pas 305 euros par an, mais on pouvait utiliser des exceptions selon son statut professionnel.

Cette complexité était un vrai obstacle pour l’implantation de plateformes de cryptomonnaie en France, mais aussi pour que les particuliers puissent profiter de ce secteur en plein essor. Alors, qu’est-ce qui change et quels sont vos droits et obligations si vous êtes un investisseur ou un particulier qui veut se lancer dans les cryptomonnaies ?

La déclaration de son compte de cryptomonnaie

La première chose est qu’à partir du moment où vous ouvrez un compte de cryptomonnaie sur une plateforme, vous devez le déclarer aux services fiscaux. C’est valable pour les résidents français, mais aussi pour les expatriés qui se basent toujours sur le système fiscal français.

Ces plateformes de cryptomonnaie sont très régulées et en général, si vous ouvrez un compte, ils vont vérifier votre identité via le KYC (Know Your Customer) et ces informations seront connectées au compte fiscal. Ainsi, si vous ouvrez un compte en cryptomonnaie en 2022, vous devez le déclarer en 2023.

Quelles sont les transactions qui sont taxées ?

Les transactions d’une cryptomonnaie à une autre ne sont pas taxées. Car ce serait très difficile, car il faudrait tracer tous les mouvements d’échange entre les différentes cryptomonnaies. Ainsi, si vous achetez de l’Ether avec du Bitcoin, vous ne payez pas de taxe. Mais si vous utilisez une monnaie classique (euro, dollar, etc.) pour acheter les Bitcoins, alors la taxe va s’appliquer.

Cela concerne donc l’argent, mais également l’achat de services. Si vous achetez une maison, une voiture ou une prestation avec une cryptomonnaie, alors c’est également taxé, car ce sont des services qui ont une valeur monétaire établie (on peut avoir leur équivalence en monnaie classique).

Ce qui change à partir de 2023

Comme mentionné précédemment, vous aviez une exonération complète si votre plus-value sur les cryptomonnaies ne dépassait pas les 305 euros par an. Mais ce plafond était incohérent avec la nature et la quantité des investissements qu’on a l’habitude de faire dans ces monnaies virtuelles. Si on est un peu sérieux dans les cryptomonnaies, alors on va forcément avoir une plus value de plus de 305 euros. Et si c’était le cas, alors c’est le taux d’imposition professionnel qui s’applique. Et pour les tranches les plus élevées, vous pouviez payer jusqu’à 60 % d’impôts.

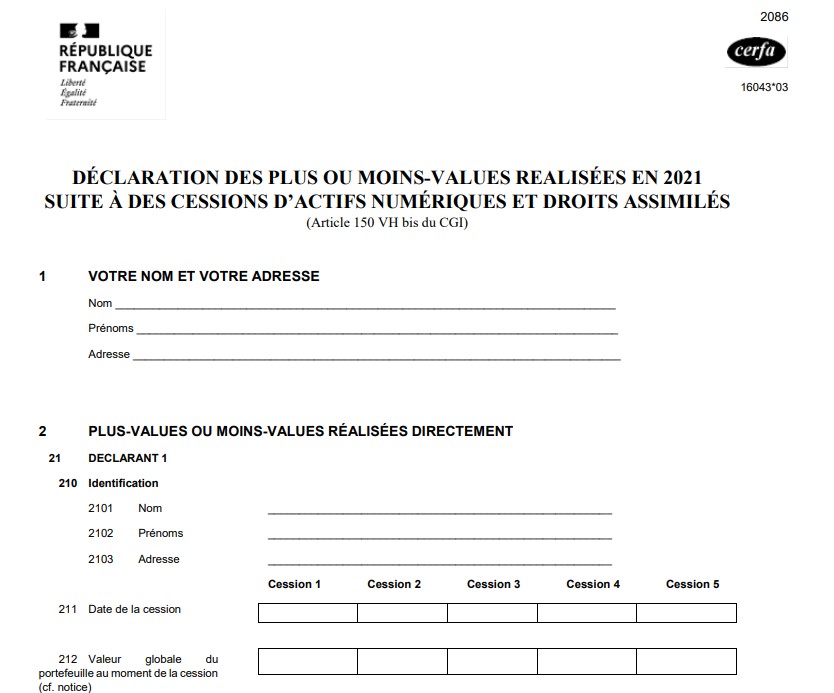

Le législateur français s’est rendu compte de cette incohérence et que cela ne nuisait pas au dynamisme de ce secteur. Et à partir du 1er janvier 2023, il a décidé d’appliquer le taux du prélèvement forfaitaire unique (PFU) sur la majorité des transactions pour une utilisation non commerciale. Le PFU est de 30 % et cela signifie que du moment que vous n’êtes pas un trader professionnel avec tous les outils et les plateformes classiques, vous êtes imposé à 30 % indépendamment du volume et des montants que vous gagnez avec vos cryptomonnaies. Lien vers le formulaire de déclaration des plus ou moins values sur actifs numériques

En effet, auparavant, le fisc se basait sur la fréquence et le volume de vos transactions. Cela impliquait que même si vous investissez beaucoup sur les cryptomonnaies à titre de particulier, vous étiez quand même taxé comme un professionnel. Et ce n’est pas tout, car le PFU est composé de 12,8 % d’impôt sur le revenu et 17,2 % sur les prélèvements sociaux. Et si vous le souhaitez, vous pouvez éviter de payer l’impôt sur le revenu à 12,8 % et passer à un barème progressif de l’impôt. Ce dernier vous donne des taux différents selon vos revenus et votre situation familiale.

L’approche du législateur est élégante, car elle soulage et facilite la vie de milliers de personnes qui s’intéressent ou veulent se lancer dans les cryptomonnaies. De plus, le PFU permet de simplifier grandement le calcul qu’on devra à la fin de l’année fiscale. À l’heure où on écrit ces lignes, le Bitcoin est autour de 20 000 dollars. Si vous achetez 1 Bitcoin aujourd’hui et vous le vendez à la fin de l’année où il pourrait passer à 25 000 dollars. Cela signifie que votre bénéfice est de 5000 dollars (si vous le vendez à ce moment) et donc, vous devez 1500 euros de taxe sur vos bénéfices de cryptomonnaies sur la base de 30 %.

Pour les professionnels et les mineurs

Si vous êtes un professionnel des cryptomonnaies, à savoir, une plateforme de vente et d’achat, un trader qui investit dans ces monnaies tout au long de l’année, alors vous êtes sous le régime des BNC (Bénéfices non commerciaux). C’est un régime fiscal pour les activités commerciales qu’on exerce à titre individuel ou avec des associés.

Attention donc à bien faire la différence. Si vous vivez de votre trading de cryptomonnaies, vous ne pouvez plus être un particulier. Le particulier fait des investissements à titre privé, et ce, même si les montants sont importants. Le taux du BNC va varier selon votre bénéfice annuel et vous pouvez bénéficier d’un Micro-BNC si votre chiffre d’affaires est inférieur à 72 600 euros.

La même chose est valable si vous gagnez de l’argent en minant des Bitcoins. C’est le régime BNC qui s’applique. Même si actuellement, le minage de cryptomonnaie en France n’est pas du tout rentable à cause des prix de l’énergie.

En conclusion

La France, dont on donne souvent une fausse image de lourdeur fiscale et bureaucratique, propose une approche élégante sur la taxation des cryptomonnaies. Pour la majorité des passionnés de monnaies virtuelles, la taxe sera de 30 %. Pour les professionnels, on a un régime fiscal habituel.

Le fait que les particuliers peuvent investir les montants qu’ils veulent et toujours bénéficier d’une taxe moindre est un signe positif pour le secteur. Et si on regarde les autres pays européens, ils ne sont pas forcément mieux lotis. La plupart ont des taxes de 25 à 35 % et on espère que ces nouvelles règles fiscales françaises à partir de 2023 vont permettre de booster considérablement ce secteur.